-

Ifo-Umfrage: Geschäftsklima in der Autoindustrie im Februar verbessert

Ifo-Umfrage: Geschäftsklima in der Autoindustrie im Februar verbessert

-

Feuerwehr rettet vermisste Hündin aus Moor in Stuttgart

-

Empire State Building in Farben der WM-Gastgeber angestrahlt

Empire State Building in Farben der WM-Gastgeber angestrahlt

-

Lys sagt Start in Indian Wells ab

-

Iran-Krieg: Libanon meldet mindestens elf Tote bei israelischen Angriffen

Iran-Krieg: Libanon meldet mindestens elf Tote bei israelischen Angriffen

-

Neue Umfrage sieht CDU in Baden-Württemberg drei Prozentpunkte vor Grünen

-

NBA: Sieg für Schröder im Spitzenspiel

NBA: Sieg für Schröder im Spitzenspiel

-

Wück warnt vor Norwegen: "Anderes Kaliber"

-

Bericht: Bundesumweltministerium streicht zeitliches Ziel für Atommüllendlager

Bericht: Bundesumweltministerium streicht zeitliches Ziel für Atommüllendlager

-

SPD und CDU in Brandenburg stellen Koalitionsvertrag vor

-

Brüssel stellt abgeschwächten Entwurf für "Made in Europe"-Industriequoten vor

Brüssel stellt abgeschwächten Entwurf für "Made in Europe"-Industriequoten vor

-

Minister Prien und Schneider stellen sich Befragung im Bundestag

-

Epstein-Skandal: US-Handelsminister Lutnick zu Aussage vor Kongressausschuss bereit

Epstein-Skandal: US-Handelsminister Lutnick zu Aussage vor Kongressausschuss bereit

-

Schüsse auf Küstenwache: Kubanische Behörden werfen Überlebenden Terrorismus vor

-

Iran-Krieg: Kanadas Premier Carney ruft zu rascher Deeskalation auf

Iran-Krieg: Kanadas Premier Carney ruft zu rascher Deeskalation auf

-

Merz bei Trump: Kanzler betont Gemeinsamkeiten im Iran-Krieg

-

Türkischer Außenminister: Iranische Vergeltungsangriffe in Golfstaaten "falsche Strategie"

Türkischer Außenminister: Iranische Vergeltungsangriffe in Golfstaaten "falsche Strategie"

-

Liverpool patzt beim Tabellenletzten Wolverhampton

-

Copa del Rey: Flicks Barca scheitert dramatisch

Copa del Rey: Flicks Barca scheitert dramatisch

-

Merz versucht Trump mit Faksimile von historischer Urkunde in Handelsstreit zu besänftigen

-

Iran-Krieg: Frankreich entsendet Flugzeugträger ins Mittelmeer

Iran-Krieg: Frankreich entsendet Flugzeugträger ins Mittelmeer

-

Chamenei soll in heiliger Stadt Maschhad beigesetzt werden

-

Pentagon: Chamenei wurde bei israelischem Luftangriff getötet

Pentagon: Chamenei wurde bei israelischem Luftangriff getötet

-

Gericht in Polen verurteilt drei Ärzte wegen zu spät vorgenommener Abtreibung

-

Israel weitet Angriffe gegen Hisbollah aus und richtet Pufferzone im Libanon ein

Israel weitet Angriffe gegen Hisbollah aus und richtet Pufferzone im Libanon ein

-

Kanzler bei Trump: Merz hofft auf Ende des Iran-Kriegs "so bald wie möglich"

-

Streit um Iran-Krieg: Trump will kompletten Handelsstopp mit Spanien

Streit um Iran-Krieg: Trump will kompletten Handelsstopp mit Spanien

-

DFB-Frauen feiern Traumstart in die WM-Mission

-

Abschiebe-Razzien: US-Heimatschutzministerin Noem bei Kongressanhörung in der Kritik

Abschiebe-Razzien: US-Heimatschutzministerin Noem bei Kongressanhörung in der Kritik

-

Tödlicher Schusswaffenangriff in den USA: Vater von jugendlichem Schützen verurteilt

-

Schah-Witwe: Tod Chameneis "nicht automatisch" Ende des Systems im Iran

Schah-Witwe: Tod Chameneis "nicht automatisch" Ende des Systems im Iran

-

Israel startet "groß angelegte Angriffswelle" auf Teheran - Iran droht mit weiteren Attacken

-

"Fairer Tausch": Selenskyj bietet Golfstaaten Drohnenabwehr gegen Luftabwehrraketen an

"Fairer Tausch": Selenskyj bietet Golfstaaten Drohnenabwehr gegen Luftabwehrraketen an

-

Druschba-Pipeline: Von der Leyen telefoniert mit Selenskyj

-

Merz beginnt Treffen mit Trump im Oval Office - Gespräche über Iran

Merz beginnt Treffen mit Trump im Oval Office - Gespräche über Iran

-

Schwerer Vorwurf: Rüdiger "wollte mir das Gesicht einschlagen"

-

Merz am Weißen Haus eingetroffen

Merz am Weißen Haus eingetroffen

-

Verwandtenaffäre: AfD-Fraktion schließt Jan Wenzel Schmidt aus

-

Lange Haftstrafen für Eltern wegen Tods von pflegebedürftiger Tochter in Hessen

Lange Haftstrafen für Eltern wegen Tods von pflegebedürftiger Tochter in Hessen

-

DFL künftig "Bundesliga" - neue Liga und Kaderkostenregel

-

Kreuzbandriss: Brasilianer Rodrygo verpasst die WM

Kreuzbandriss: Brasilianer Rodrygo verpasst die WM

-

Boykott: Paralympics-Eröffnungsfeier ohne deutsche Sportler

-

Gewaltverbrechen an 35-Jährigem: Jugendstrafe wegen Mordes in Schleswig-Holstein

Gewaltverbrechen an 35-Jährigem: Jugendstrafe wegen Mordes in Schleswig-Holstein

-

Erst er, dann sie: Brigitte Macron trägt wegen Augenproblems Sonnenbrille

-

Erste Urlauber reisen aus der Golfregion zurück nach Deutschland

Erste Urlauber reisen aus der Golfregion zurück nach Deutschland

-

Erster Evakuierungsflug der Bundesregierung startet am Mittwoch

-

Israel weitet Offensive gegen Hisbollah im Libanon aus

Israel weitet Offensive gegen Hisbollah im Libanon aus

-

Spritpreisanstieg: Kritik an Öl-Konzernen und Rufe nach Markteingriff

-

Iranische Medien: Gebäude des iranischen Expertenrats bei Angriff getroffen

Iranische Medien: Gebäude des iranischen Expertenrats bei Angriff getroffen

-

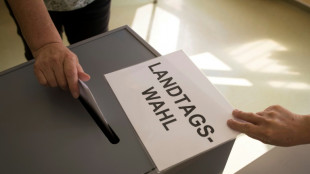

Landtagswahl im Saarland findet am 18. April 2027 statt

Ernste Probleme bei der Fed

Bei der US‑Notenbank hat sich eine Entwicklung verfestigt, die in ihrer Dimension historisch ist: Die Federal Reserve schreibt seit geraumer Zeit Verluste, überweist daher kein Geld mehr an den Staatshaushalt und verbucht stattdessen einen wachsenden Posten namens „Deferred Asset“. Dieser steht dafür, wie viele künftige Überschüsse die Notenbank erst erwirtschaften muss, bevor wieder Einnahmen an das Finanzministerium fließen können. Parallel dazu zahlt die Fed enorme Zinsen an Banken und Geldmarktfonds – mehr, als sie derzeit an Zinsen auf ihre Anleihebestände einnimmt.

Für Steuerzahler bedeutet das unterm Strich: Statt der früher üblichen Milliardenausschüttungen fällt derzeit eine wichtige Einnahmequelle des Bundes aus, während die Zinslasten der Notenbank hoch bleiben.

Die Mechanik hinter dem Defizit

Der Kern des Problems liegt im Zinsdreh nach der Inflationswelle: Um die Teuerung zu bremsen, hob die Fed die Leitzinsen massiv an. Seither vergütet sie Bankeinlagen bei der Fed (Zinsen auf Reserven, IORB) sowie Anlagen im Reverse‑Repo‑Programm (ON RRP) mit hohen Sätzen. Diese Zinsausgaben stiegen so stark, dass sie die Zinserträge aus dem Fed‑Portfolio – vor allem US‑Staatsanleihen und Hypothekenpapiere – zeitweise übertrafen. Das Ergebnis: negativer Nettozinsertrag, operative Verluste und ein wachsender „Deferred‑Asset“‑Bestand. Buchhalterisch ist die Fed dadurch nicht insolvent; sie funktioniert weiter. Politisch und fiskalisch ist die Situation dennoch brisant, weil die sonst üblichen Überweisungen an den Staat entfallen und die hohen Zinszahlungen an den Finanzsektor sichtbar werden.

Unrealisierte Verluste drücken zusätzlich auf die Optik

Hinzu kommen gewaltige unrealisierte Kursverluste auf den Anleihebeständen der Notenbank. Diese sind bilanziell zwar „nur auf dem Papier“ – die Fed hält ihre Papiere in der Regel bis zur Endfälligkeit –, doch sie verdeutlichen, wie sehr der Zinsanstieg die Bilanz belastet. Je länger die Zinsen hoch bleiben, desto länger dauert es, bis die Zinserträge aus dem Portfolio wieder deutlich über den Zinsausgaben liegen und der „Deferred Asset“ zurückgeführt werden kann.

Bilanzabbau aus Vorsicht verlangsamt

Der zweite große Strang der aktuellen Entwicklung betrifft die Liquidität im Finanzsystem. Seit 2022 reduziert die Fed ihre Bilanz („Quantitative Tightening“, QT), indem fällige Wertpapiere nicht mehr vollumfänglich ersetzt werden. Aus Sorge vor Spannungen an den Geldmärkten hat sie das Tempo des Bilanzabbaus seit 2024 zweimal gedrosselt – erst deutlich, dann nochmals stark. Die Botschaft dahinter: Die Versorgung der Märkte mit Reserven soll nicht zu knapp werden. Das ist ein Hinweis darauf, wie sensibel die Geldmärkte auf sinkende Überschussliquidität reagieren – und wie vorsichtig die Fed derzeit manövriert, um Störungen wie im Repo‑Markt 2019 zu vermeiden.

Kurzfristige Spannungen am Geldmarkt als Warnsignal

Wie dünn die Puffer sein können, zeigte sich zuletzt mehrfach zum Quartalsende: In Phasen hoher Abflüsse steigen einzelne kurzfristige Zinsen spürbar, obwohl die Fed den Leitzins zuvor gesenkt hatte. Auch die ständige Repo‑Einrichtung (Standing Repo Facility, SRF), die eigentlich als Sicherheitsventil gedacht ist, wird in solchen Momenten oft nur zögerlich in Anspruch genommen – auch wegen des „Stigmas“, das die Nutzung solcher Notventile im Markt noch immer mit sich bringt. Das deutet darauf hin, dass die Marktteilnehmer Liquiditätsengpässe zunächst intern zu überbrücken versuchen. Für die Fed ist das ein heikles Abwägen: Zu langsamer Bilanzabbau zementiert hohe Zinsausgaben; zu schneller Abbau riskiert Marktstress.

Das Kapitel BTFP: Notprogramm, Arbitrage und abruptes Ende

Nach den regionalen Bankenturbulenzen im Frühjahr 2023 hatte die Fed mit dem „Bank Term Funding Program“ (BTFP) ein Sonderfenster geöffnet, das Banken gegen hochwertige Sicherheiten Liquidität zum Nennwert verschaffte – wichtig, um panikartige Abflüsse zu bremsen. Ende 2023/Anfang 2024 öffnete sich jedoch zeitweise ein Zinsfenster, in dem sich mit dem BTFP eine Arbitrage zu Lasten der Fed rechnen ließ: Banken konnten zu einem im Markt abgeleiteten Satz leihen und die Mittel praktisch risikolos zu einem höheren Satz als Reserven bei der Fed parken. Die Notenbank zog daraufhin die Reißleine, passte die BTFP‑Bepreisung an und beendete das Programm planmäßig. Dass es zu dieser Korrektur kommen musste, unterstrich aber die Gratwanderung: Liquidität schützen, ohne Fehlanreize zu setzen.

Unabhängigkeit unter politischem Druck

Parallel zu den bilanziellen Herausforderungen ist ein anderes Risiko spürbar gewachsen: politischer Druck. Der ungewöhnliche Versuch, ein amtierendes Mitglied des Fed‑Direktoriums vorzeitig abzuberufen, hat eine Grundsatzdebatte über die Unabhängigkeit der Notenbank entfacht. Gerichte beschäftigen sich damit, in welchem Umfang die Exekutive in die Zusammensetzung des Fed‑Gremiums eingreifen darf. Zugleich fordern Senatorinnen und Senatoren parteiübergreifend, die interne Aufsicht der Fed mit einem unabhängigeren, vom Senat bestätigten Inspektor neu zu ordnen. Das alles sendet ein klares Signal: Die politische Auseinandersetzung um die Rolle und Kontrolle der Zentralbank nimmt zu – just in einer Phase, in der ihre Entscheidungen für Konjunktur, Arbeitsmarkt und Staatsfinanzen besonders folgenreich sind.

Was jetzt zählt

- Wie schnell die Fed aus der Verlustzone kommt, hängt vor allem von drei Variablen ab:

- Zinspfad – je schneller und weiter die Marktzinsen fallen, desto schneller steigt die Zinsmarge der Fed.

- Bilanzpfad – ein vorsichtiges, aber konsequentes Schrumpfen vermindert künftige Zinsausgaben, darf aber die Geldmärkte nicht überfordern.

- Institutionelle Stabilität – je weniger politische Eingriffe, desto verlässlicher kann die Fed ihren Auftrag erfüllen.

Die aktuelle Lage ist kein operatives Funktionsversagen der US‑Notenbank. Sie ist vielmehr das Ergebnis einer außergewöhnlichen Inflations‑ und Zinsphase, die die Bilanzmechanik der Fed in eine selten gesehene Schieflage gebracht hat – verbunden mit erhöhtem politischem Risiko. „Wirklich schlimm“ ist daran nicht, dass die Fed handlungsunfähig wäre; schlimm ist, wie lange der Weg zurück in die Normalität dauern dürfte – und wie anfällig das System auf diesem Weg für neue Störungen ist.

Kubas Wirtschaft unter Druck

Chinas Nukleargeheimnis‑Leak

Weltordnung: Epochenwechsel?

USA: Trumps Problem mit ICE

Kuba kollabiert: Mexiko hilft

Argentinien statt Venezuela

Sarah Maria Sander im Video

Trumps Angriff auf den Dollar

Grönland-Einigung und nun?

Trumps zögern im Iran

Geht KI der Strom aus?